Como calcular a Substituição Tributária do ICMS em uma indústria de manufatura

Atualizado em 21/05/24 - Escrito por Pedro Parreiras na(s) categoria(s): Custos e Finanças

O ICMS é um dos impostos mais complicados cobrados aqui no Brasil, e a substituição tributária do ICMS tem um papel de alta relevância, sendo apontado por muitos contadores como a forma de tributação mais complexa que existe no país. A primeira vez que ouvi falar no ICMS ST foi em 2002 ou 2003, quando trabalhava na área de sistemas de uma grande multinacional fabricante de cosméticos e minha equipe precisava se desdobrar junto com o pessoal da contabilidade para ajustar os parâmetros e calcular corretamente a substituição tributária.

Semana passada este foi um dos 8 temas fundamentais para o contador do futuro nas industrias citados no artigo em que falei um pouco também sobre o CONAPROCONT. Depois de publicar o artigo, pensei que o ICMS ST merecia um destaque maior e um artigo exclusivo e neste artigo você irá descobrir o que é, para que serve e como calcular na prática a substituição tributária do ICMS da sua indústria.

Leia também: o que é regime de caixa?

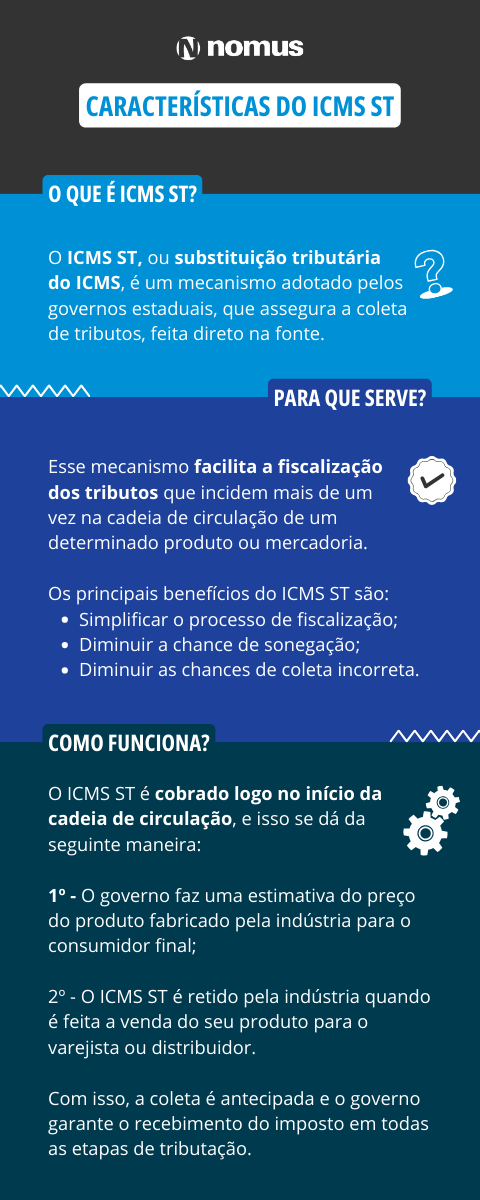

O que é o ICMS ST?

O ICMS ST ou substituição tributária do ICMS é um mecanismo que os governos estaduais adotam para garantir a arrecadação na fonte. Acontece da seguinte forma: o governo faz uma estimativa do preço do produto fabricado pela indústria para o consumidor final, e o ICMS-ST é retido pela indústria quando é feita a venda do seu produto para o varejista ou distribuidor.

Veja também: o que é o código CEST

Para que serve o ICMS ST?

A finalidade desta variação do ICMS é facilitar a fiscalização dos tributos que incidem mais de um vez na cadeia de circulação de um determinado produto ou mercadoria. Dessa forma, é cobrado logo no início da cadeia, diminuindo a chance de sonegação, de não ser coletado corretamente e simplificando o processo de fiscalização.

Com isto, além de antecipar a arrecadação, o governo garante que vai receber o imposto em todas as etapas de tributação, já que a quantidade de indústrias é muito menor do que a quantidade de distribuidoras e de varejistas e consequentemente mais fácil de fiscalizar.

Calculando o ICMS-ST

Para calcular a substituição tributária você vai precisar dos seguintes dados:

- Preço de Venda do seu produto

- ICMS de Venda

- ICMS interno (do seu estado)

- MVA(margem de valor agregado do Estado)

Agora, vamos às contas. Pegue por exemplo um produto X, que tenha o preço de venda estabelecido em R$1.000 e 22% de IPI. Logo, o IPI que vem destacado na nota é de R$220. Considerando que a operação ocorra TODA dentro de São Paulo, o ICMS é de 18% e vem embutido no produto(e não destacado como o IPI); portanto o ICMS próprio é de R$180.

O próximo passo é achar a base de cálculo, que é calculada somando o preço de venda, IPI e MVA, que é a margem de valor agregado, em São Paulo. Neste exemplo, o MVA valerá 50%. Então temos:

- Preço de Venda do produto X = R$1.000

- ICMS de Venda(do estado de origem) = 18%

- ICMS interno (do seu estado) = 18%

- MVA = 50% do Preço de venda + IPI = R$610

- IPI = R$220

- ICMS Próprio R$180

Base de Cálculo = R$1.000 + R$220 + R$610 = R$1830

Precisamos então calcular o débito da substituição tributária. Para isso, usamos a base de cálculo projetada, multiplicada pelo ICMS interno. Temos:

R$1830 * 18% = R$329,40. Este valor ainda não é o correto da ST, já que nele está o ICMS próprio, que veio agregado no preço de venda do seu produto.

Então o valor final da substituição tributária será:

Débito da ST – ICMS próprio = R$329,40 – R$180,00 = R$149,40

Qual o valor da Nota Fiscal que vai chegar pra minha empresa?

O valor da nota fiscal do seu produto será o Preço de venda somado ao IPI e ao valor da ST. Usando os valores do exemplo:

NF= R$1000,00 + R$220,00 + R$149,40

NF= R$1369,40

Para ajudar você, alguns orgãos governamentais, como a Secretaria de Estado da Fazenda de Minas Gerais, podem disponibilizar aplicativos para auxiliar você, sua empresa ou seus clientes com o cálculo do ICMS-ST. Ele pode ser obtido em: Aplicativo de Substituição Tributária

Quais mercadorias são sujeitas à Substituição Tributária?

Aqui, temos alguns exemplos de mercadorias que são taxadas em todos os estados e algumas que tem o ST em operações interestaduais:

| Mercadorias cuja sujeição nas operações foi determinada por Convênios/Protocolos subscritos por todos os Estados e/ou por uma maioria | Mercadorias que foram objetos de Protocolo subscrito apenas por algumas Unidades da Federação que estão sujeitas ao regime da substituição tributária apenas em operações interestaduais |

| Fumo | Discos |

| Tintas e Vernizes | Fitas virgens e gravadas |

| Motocicletas e automóveis | Pilhas |

| pneumáticos | Baterias |

| Cervejas, Refrigerantes, chope, água e gelo | Lâminas de Barbear |

| Cimento | Cosméticos |

| Combustíveis e Lubrificantes | Materiais de construção |

| Material Elétrico |

fonte: portal tributário

E se eu não pagar o ICMS corretamente?

Caso você, emissor da Nota Fiscal, não pague o ICMS no prazo, será tachado de inadimplente. Ao não pagar o ICMS-ST, será processado como depositário infiel. Por isso, para evitar sujar o nome da sua empresa no mercado e evitar processos desnecessários, é importante se manter dentro da lei e realizar o pagamento do ICMS e de outros tributos em dia.

Portanto, você deve se aprofundar bastante neste tema, já que este artigo citou apenas um exemplo, dentre das mais variadas possibilidades de combinações e você não vai querer errar as contas. Então, além de conhecer ou ter alguma assessoria de quem conheça bem profundamente a área tributária, eu recomendo que a sua indústria utilize algum sistema de gestão informatizado em que os cálculos dos impostos sejam feitos automaticamente a cada operação depois parametrizados inicialmente.

Caso queira conhecer um sistema de gestão industrial na prática, convido você a assistir uma apresentação do Nomus ERP Industrial, o software de gestão focado em indústrias e desenvolvido por engenheiros de produção.

Veja também: ERP para manufatura: o que é, quais os melhores e como escolher o seu

4 Comentários

Participe! Deixe o seu comentário agora mesmo:

Boa noite ,nao entendi porque calculou duas vezes o IPI uma junto nos 610,00 no exemplo da MVA e outra vez no somatoria que deu 1830,00 ,nao tria que ser 1610,00,para calcular .

Bom dia, na compra de São Paulo de Outro estado, de Santa Catarina, ICMS 4% para São Paulo 18% – de industria para industria como calculo a Substituição Tributaria. Obrigado.

Boa Tarde Senhores.

Eu compreendi todo o desenrolar do processo porém ainda tenho a seguinte duvida.

Na venda para o consumidor final no caso uma loja que vende produtos de cosmético via Ecf/Sat. qual alíquota deverá ser informada no cupom ?

Seria 18%.

(obs: Na compra desde produto é destaque icms-St

Qual a leitura exata dessa alg.

agradeço

Gostei das orientações.